手遅れにならないための「介護とお金学」 〜ケースから学ぶお金のリアルと民間の介護保険〜(後編)

ログインすることで、

ご視聴いただけます。

2024年3月22日、リクシスは、第15回『全国ビジネスケアラー会議』を開催いたしました。

これから高齢社会がより一層加速し、仕事と介護の両立が当たり前の時代がやってきます。本オンラインセミナーは、高齢化の流れが加速する日本社会において、現役世代として働きつつ、同時にご家族の介護にも携わっている「ビジネスケアラー」の方々とその予備軍となる皆様に向けたセミナーです。

今回のテーマは「介護とお金学」。

人生100年時代と言われている今、高齢の親御さんの介護費用や、ご自身の老後の費用について不安を抱える方は多いのではないでしょうか?

十分に準備をしているつもりであっても、実際に親御さんに変化が起きてから手遅れになってしまうということもあります。

ご家族で早めに準備していくためにも、正しい知識を持っておくことが大切です。

今回は、実際に寄せられた相談内容から学べることを中心に、介護に関わるお金について解説していきます。

この記事では、

- お金に関して今からやるべき対策

- ホロスでお手伝いできること

などのテーマでまとめています。

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

①「手遅れにならないための「介護とお金学」 〜ケースから学ぶお金のリアルと民間の介護保険〜(前編)」

②「手遅れにならないための「介護とお金学」 〜ケースから学ぶお金のリアルと民間の介護保険〜(中編)」

③「手遅れにならないための「介護とお金学」 〜ケースから学ぶお金のリアルと民間の介護保険〜(後編)」⇐このページのテーマ

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

登壇者プロフィール

登壇者プロフィール

三井 明子(みつい・あきこ) 株式会社ホロスプランニング

ファイナンシャルプランナー2級、トータル・ライフ・コンサルタント、公的保険アドバイザー、JiDA相続診断士、JNDA認知症アドバイザー

大学卒業後、IT業界でシステムエンジニアとして働いていたが、自分らしく自立して生きるにはライフプランやお金も大切だと気付き、外資系保険会社へ転職。

2013年からファイナンシャルプランナーとして独立し、家計の見直し、ライフプランの作成、保険の最適化、資産形成など、幅広い相談に親身になって対応している。マネーセミナーの講師としても活躍し、誰にでも分かりやすい説明で不安やモヤモヤを解消してくれると好評。動物が好きで、家庭では夫と共に保護猫2匹を育てている。

相談例から学ぶ!今からやるべき対策とは?

今回のケース、どのような対策をとっていれば良かったのでしょうか?

今すぐやるべきお金に関しての対策について解説していきましょう。

対策①:遺言書を作成する

遺言書は法定相続よりも優先されるため、夫は妻が認知症になった時点で遺言書を作成しておけば良かったかと思います。

もし、遺言書に「長男に自宅を、次男に現金を」と記載されていれば、長男は自宅の名義を自分にして売却することができましたし、次男は父親の口座解約手続きをすることができました。

スムーズに手続きを行うために、遺言書には必ず遺言執行者(遺言の執行に必要なすべての行為をする権利と義務がある人)を記載しましょう。

費用はかかりますが、相続人以外の第三者の専門家(税理士・司法書士・弁護士など)を遺言執行者にしておくと、わざわざ自分で銀行に行かなくても手続きがスムーズに進みます。

また、遺言書があることを知らずに相続手続きを進めることが無いように、遺言書は公正証書遺言にするか法務局に保管してもらい、家族に遺言書があることを伝えておきましょう。

ただし、妻の遺留分(遺言によっても奪うことのできない相続人の最低限の権利で、法定相続の1/2)を侵害しているなど、今回のような極端な遺言書の場合、妻に成年後見人がついた時には遺留分侵害額請求をされる可能性があります。

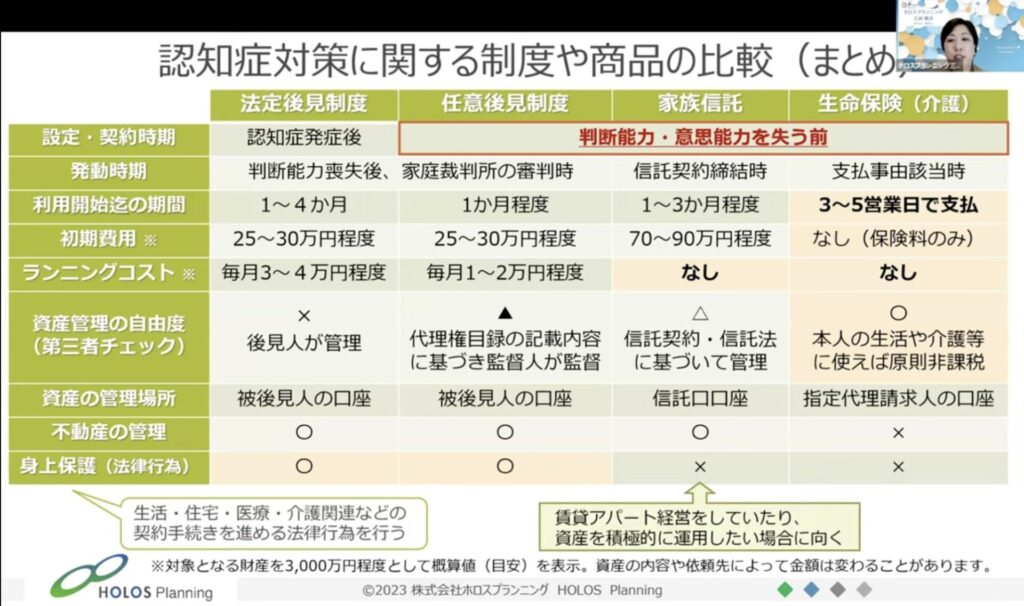

対策②:任意後見制度を利用する

遺言書は死後初めて効力を発揮するため、遺言書を書いた本人が認知症になったら相続発生まで自宅が売れないということが考えられます。

全部の遺産を子どもたちに相続するように書いたとしても、子どもたちが認知症の妻の面倒をみてくれる保障もありません。

これらの懸念を払拭するには、任意後見制度を合わせて利用するのが良いでしょう。

任意後見制度は、自分の判断能力が十分なうちにあらかじめ後見人となる人を選んで、代わりにしてもらいたいことを契約で決めておく制度です。

契約内容は「定期的に訪問して身の回りの世話や財産管理を代わってほしい」「介護サービスや施設入居、治療、入院などの手続きをしてほしい」など、法律の趣旨に反しない限り自由に決めることができます。

ただし、契約書は公証人が作成する公正証書でなければならないので、専門家に依頼する場合初期費用(約25〜30万円程度)が必要になります。

また、任意後見契約の内容通り、適正に仕事をしているか監督するため、第三者の任意後見監督人が必ず選任されますので、その方への報酬が月々発生いたします。報酬の目安は、管理財産が5,000万円以下の場合10,000〜20,000円、5,000万円超える場合は25,000〜30,000円程度です。ただし、法定後見人への報酬よりは比較的少なくなります。

対策③:家族信託を行う

任意後見制度では、どうしてもランニングコストがかかってしまいます。それを回避したいという場合には、家族信託という手段もあります。

家族信託とは、信託契約書を作成し財産名義を親から子へ名義変更して、信託口座という専用口座を設けることです。ただし、財産権はもとの所有者に残ります。

ご自身が元気なうちから資産管理を子どもに任せて積極運用してほしい時に行うことが多いです。

初期費用は約70〜90万円程度かかるものの、家族間契約のためランニングコストは発生しませんし、信託内容も自由に決められます。

ただし、家族信託が向いていないケースもありますので覚えておきましょう。

- 家族の仲が悪い

- 任せられる家族がいない

- 管理対象の財産が少ない

- 不動産の売却や貸付の予定がない

- 資産管理ではなく身上監護をしてほしい

対策①〜③でどれが向いているのか、どれとどれを併用すると良いのかなどは、専門家に聞いて判断すると良いでしょう。

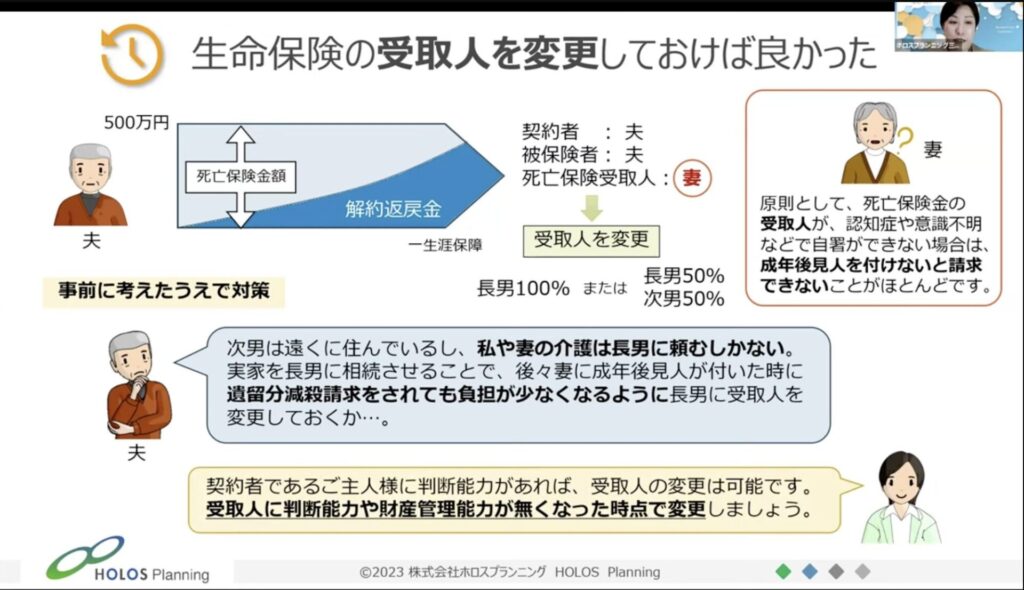

対策④:生命保険の受取人を変更する

原則として、死亡保険の受取人が認知症や意識不明など自署ができない場合、成年後見人をつけないと請求できないことがほとんどです。

契約者に判断能力があれば、受取人の変更は何度でもできます。

受取人に判断能力や財産管理能力がなくなった時点で、事前に考えた上で変更をしておくのが良いでしょう。

対策⑤:認知症にも死亡にも備えられる保険を選ぶ

今回、相談者様の母親が契約をしていたのは、死亡時のみ支払われる保険でした。

その場合、亡くならない限りは請求できませんし、契約者が認知症になってしまうと解約も簡単にはできません。

しかし、介護状態でも死亡時と同じ保険金を請求できる保険に加入をしていれば、認知症で要介護認定を受けた時点で受け取ることができます。

介護保険金は、家族が受け取ったとしても原則として非課税です。

介護保険には「指定代理請求制度」というものがあります。

保険金などの請求を行う意思表示が困難とされる場合や、認知症などご自身が生命保険会社が認める傷病名の告知を受けていないなどにより請求できることを知らない場合、指定代理請求人(家族など)が本人に代わって請求することができます。指定代理請求人を指定するのに費用はかかりません。

あらかじめ指定しておけば、指定代理請求人の口座に直接保険金をお振り込みすることも可能です。

今回のように、家族が認知症になっていても、それにより家族の口座が凍結されていたとしても、指定代理請求人を長男に指定しておけば、長男の口座に保険金を振り込んでもらうことができます。

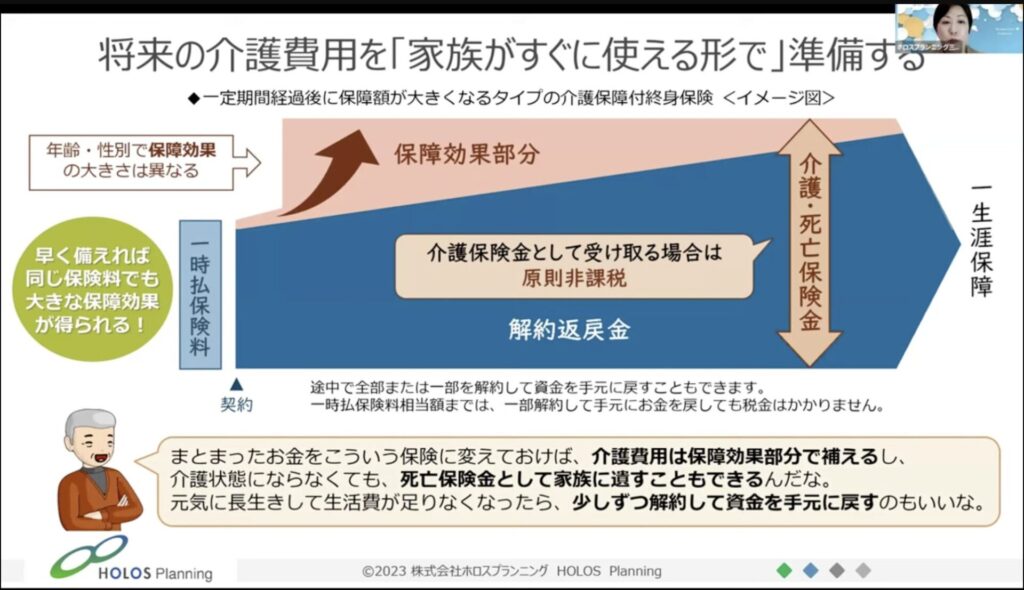

将来の介護費用を「家族がすぐ使える形で」準備することが大切

今回のケースのように、将来の介護費用を準備していたと思っても、結果的にご家族を困らせてしまうこともあります。

重要なのは「家族がすぐ使える形で」準備することです。

そのために、現在では様々なタイプの商品がでてきています。

例えば、すぐ使う予定のないまとまった金額を一時払保険料として保険会社に預けておけば、介護状態になった時に保障効果で増えて、非課税で介護保険金として受け取ることができるというものがあります。

商品ごとに利率は異なりますが、預けたお金は運用され、保険会社の定めた利率で増えていきます。

基本的に保険は、早く備えることで、同じ保険料でも大きな保障効果を得ることができます。

まとまったお金をこういった保険に変えておけば、介護費用を補ったり、長生きした時の生活費として少しずつ解約して手元に戻していったり、死亡保障として家族の遺すお金にしたりなど、選択肢を増やすことができるでしょう。

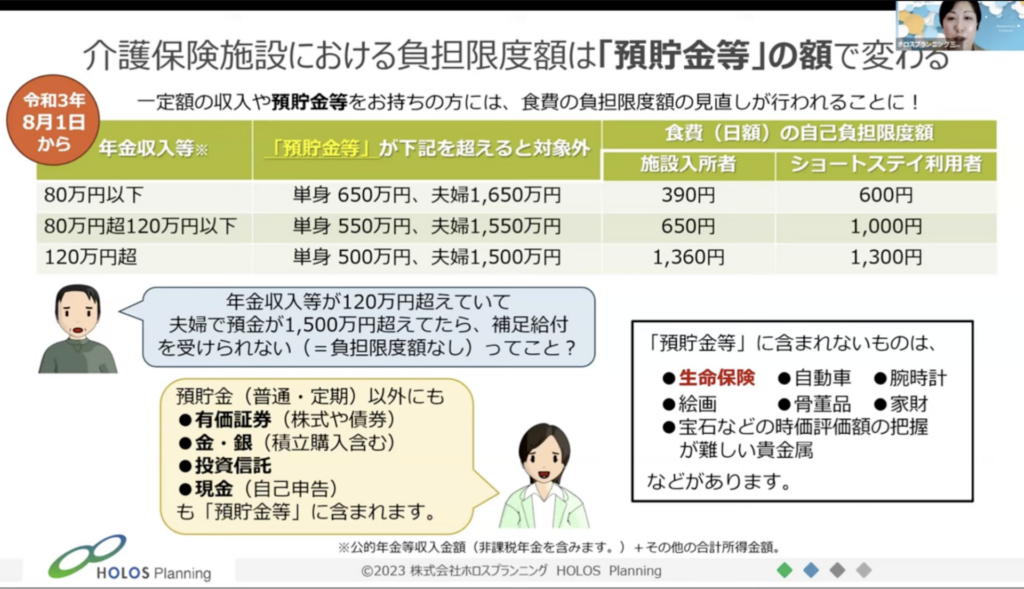

預貯金等の金額によって介護保険施設における自己負担額が変わる!

令和3年8月1日より、一定額の収入や預貯金などをお持ちの方は、食費の負担限度額が引き上げられました。仮に、夫婦で年金収入等が年120万円を超えていて預金が1,500万円を超えている場合、補足給付を受けられません。

預貯金などには、有価証券や投資信託などが含まれますが、生命保険は含まれません。一定の預貯金がある場合、生命保険として預けておくと、施設利用時の負担を少なくすることができるでしょう。

対策⑥:家族でお金や介護について話し合っておく

親御さん側は「子どもに財産のことを話すのは気が引ける」、お子さん側は「お金のことは聞きづらい」「財産をあてにしているように思われるのは嫌だ」などの事情から、何となく話し合うことを避けている方が多くいらっしゃいます。

ですが、親御さんがどれくらい老齢年金をもらっているのか、それで生活費がまかなえているのかなど、資産状況を把握することは非常に大切なことです。

まずはそこから確認をしてみましょう。

そして、どこで誰に介護をしてもらいたいか、ご本人の希望を事前に聞いておくとスムーズです。

希望通り介護をするとどれくらいかかるのか、実際にはどれくらい介護にかけられるのかを事前に調べておき、足りない分は備えていく必要があります。

対策のまとめ

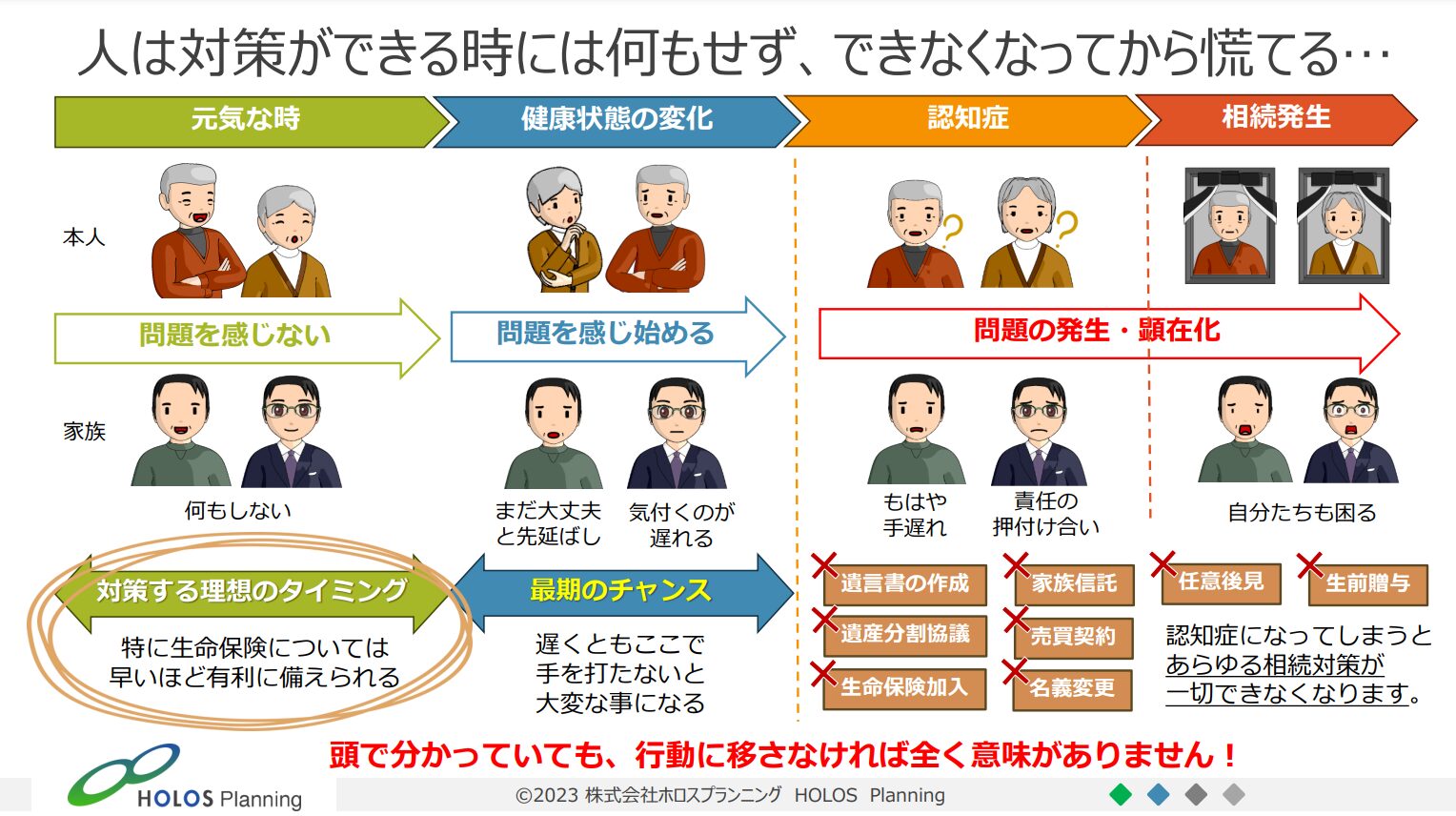

人は対策ができる時には何もせず、できなくなってから慌てるものです。

問題を感じ始めて「ちょっとおかしいな」と気づいた時が最後のチャンスです。遠方にいて気づくのが遅れたり、まだ大丈夫だと思っていると、あらゆる相続対策が一切できなくなってしまう可能性もあります。

理想は、まだ問題を感じ始めていない時期から対策をすることです。特に生命保険は早いほど有利に備えることができます。

厳しいことを言うようですが、頭では分かっていても行動に移さなければ全く意味がありません。

最初の一歩をまずは踏み出してみてください。

今回のケースで様々な認知症に関する対策をご紹介させていただきましたが、認知症が発症してしまってからできる対策は法定後見制度のみです。ですが、判断能力を失う前でしたら、様々な対策をとることができます。

どれが自分に合っているのかということも、早めに勉強して選ぶことが必要です。

すべてのパターンを網羅するには専門家の助けが必須

今回のケーススタディはあくまで一例で、ご両親がどちらも認知症になるケースや、あまり考えたくないのですが、長男の方が最初に亡くなってしまうケースなど、誰が、どの順番で、どういう状態になるのかは誰にも分かりません。

あらゆる事態を想定して契約書や遺言書を作成するためには、専門家に相談しましょう。

また、生命保険にも多くの機能があるため、上手に使いこなすには担当者の助けが必要になります。

HOLOSでお手伝いできること

状況把握するためのヒアリングシートをプレゼント

資産状況や年金・収入、生命保険、これからの生活費など、介護状態になってもならなくても確認しておくべきことというものがあります。

こういったことをまとめておくことで、初めて課題が見えてきます。

はじめの1歩を踏み出すために、ヒアリングシートを考案いたしました。全10ページですが、これをまとめておけばだいたい大丈夫という内容になっています。

記入したものをファイナンシャルプランナーに見せていただければ、客観的な分析やアドバイスをさせていただくことができます。

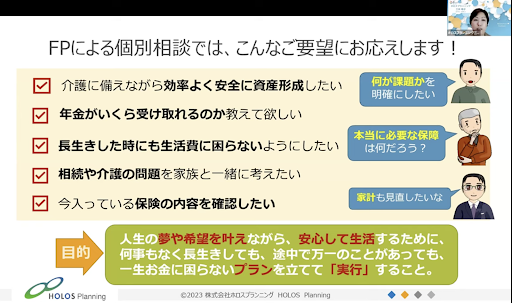

FPによる個別相談

年金生活になった時には、今の収入よりも下がってしまいます。その時の生活に備えて、今から数万ずつでもいいので、未来の自分に仕送りをしていきませんか?

これから貯めていく方にはインフレにも注意が必要です。

そういったことを踏まえて、ファイナンシャルプランナー(FP)による個別相談を行っています。

これからどんなことがあっても一生お金に困らないプランを立てて実行することを目的としながら、ご要望にお答えしていきます。

全国22拠点ございますので、両親が離れた場所に住んでいる方も、引っ越しを予定している方も安心してご相談いただけると思います。

生命保険協会の認定代理店

取扱生命保険会社は24社、取扱損害保険会社は12社ございます。(2024年3月時点)

契約時の対応が適切に行われ、アフターフォローも充実してることが、第三者機関である生命保険協会によって認定されています。

プライバシーマークも取得しており、個人情報の管理もきちんと行われていますので、安心してご相談いただけます。

ご家族で話し合う場としても

個別相談を受けた方からは「親に直接聞けないこともFPが代わりに聞いてくれて助かる」「家族が集まって話し合うきっかけになった」という声もいただいています。

しかし、実は1番多いご相談というのは「何から相談したら良いのか分からない」というものです。その状態で大丈夫ですので、ぜひお気軽にご相談ください。

(文書登録番号:HPH240509-002-02)

⇒「手遅れにならないための「介護とお金学」 〜ケースから学ぶお金のリアルと民間の介護保険〜(前編)」に戻る

株式会社ホロスプランニングへのご相談は▶こちらより