2023年3月17日、リクシスは、第3回『全国ビジネスケアラー会議』を開催いたしました。

本オンラインセミナーは、高齢化の流れが加速する日本社会において、現役世代として働きつつ、同時にご家族の介護にも携わっている「ビジネスケアラー」の方々、そして、その予備軍となる皆様に向けたセミナーです。

3回目の開催となる今回は、視聴者の皆さまからのご要望が特に多かった「お金の話」をテーマにプログラムが組まれました。介護の現場に長年携わっているプロから見た「介護において必要なお金の総量」に始まり、老後問題解決コンサルタントによる、「実際に介護費用をどうまかなうべきか」といった実践のお話。さらには、ファイナンシャルプランナー視点からの「老後費用の勘違い」についてのお話まで、話しにくいけれど大事な「介護と老後のお金問題」に対して、実り多いご講演をいただきました。

本記事では、第2部「親の介護は、親のお金で」のススメ(後編)をダイジェストにてご紹介します。

講演者プロフィール

横手彰太(よこて・しょうた)株式会社ファミトラ・老後問題解決コンサルタント

中央大学卒業後、スペイン留学を経て大手上場企業に就職。その後、独立して北海道ニセコで飲食店経営に従事。お客様の資産運用や相続対策コンサルティングなどを中心に行っている。

<略歴>

オランダ、スペイン、北海道ニセコなどを転々とし、現在は東京在住。

5年前から家族信託に取り組み、相談実績1,000人以上・300組以上の家族会議に参加。

・家族信託の組成100件以上

・NHKクローズアップ現代+に2回出演

・他メディア多数

毎日9時30分就寝5時30分起床。

「今から認知症対策」「自分ファースト」「現場に常に答えがある」が信条

1972年生まれ 中央大学経済学部卒業

所属:株式会社ファミトラ<https://www.famitra.jp/>

第2部では、株式会社ファミトラの老後問題解決コンサルタントである、横手彰太氏にご登壇いただき「家族信託」について講演をしていただきました。

前編では、家族信託の前に「オヤ活(親のための活動)」の大切さをご説明頂きました。後編では、家族信託とは何なのか、具体的なお話からスタートです。

家族信託って何?

家族信託とは、改めてひと言で言うと「家族による財産管理の手法」のことです。

高齢の親が判断能力があるうちに、自分の財産を信頼できる家族に託すことで、認知症などで判断能力が低下した後でも、親の希望やその家族のニーズに合う、柔軟な財産の管理・運用・処分を行うことができるのです。

「昔に比べ現代人は寿命が長くなり、それに伴い認知症の高齢者も増えています。昔はそもそも認知症になる人が少なかったため、認知症対策が今ほど必要ではありませんでした。しかし、認知症になる人が増えた今、老後のお金の問題について新しい対策が必要です。その新しい対策というのが、家族信託なのです」(横手氏)

「家族信託は『認知症対策』として知名度があります。しかし認知症対策だけではないのが、家族信託の特徴です。もうひとつの大きな特徴が『遺言機能』があることです。認知症になり判断能力がなくなった生前の財産管理と、亡くなった後に財産を渡すところまで。つまり認知症対策に加え、親の財産管理・運用・処分までを実現することが可能です。家族信託は、認知症対策と遺言機能までを網羅できる非常にお得な制度なのです」(横手氏)

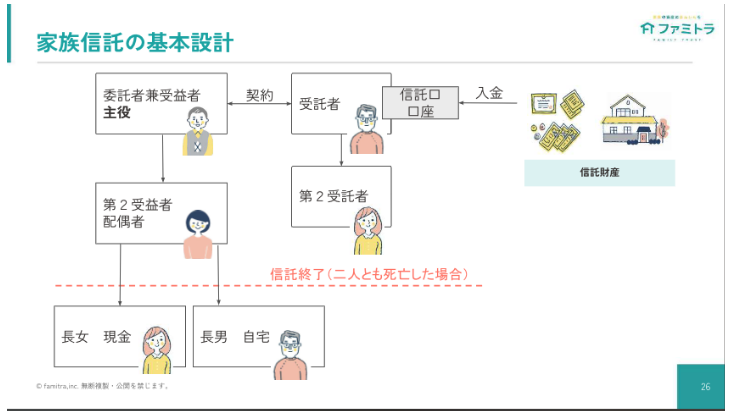

次に、家族信託の基本設計について解説いただきました。

家族信託の「信託」とは、「ある人(委託者)が、自分の所有する財産を信頼できる人(受託者)に託し、一定の目的に従って管理・運用・処分してもらう仕組み」のことで、信託の関係者は主に三者います。

| ・委託者(本人)……財産を預ける(信託する)人 ・受益者(恩恵を受ける人)……信託財産から生じる利益を得る人 ・受託者(家族など信頼できる人)……財産を預かり(委託されて)管理・運用する人 |

「認知症対策の信託である家族信託は、親などの主役が委託者兼受益者になります。子供や家族などの受託者は、財産の管理・処分という大きな権限を持つことになります。また、受託者が亡くなった時などのために、予備の管理者として第2受託者を設定することも可能です」(横手氏)

また、家族信託には遺言機能もあり、財産を渡す順番も決めておくことができます。

「例えば配偶者(子から見たら母親)を第2受益者にあらかじめ設定しておけば、本人が亡くなった後は母親が財産を引き継ぐことができます。両親ともに亡くなったら、信託契約は終了です。最後に残った財産を誰に渡すかも、家族信託の契約を結ぶ際にあらかじめ決めておくことができるので心配ありません」(横手氏)

人生100年時代。昔に比べて長生きする分、財産の管理も長期に渡ります。その長い人生の中で、大切な財産をしっかりと使い切るという設計をすることができるのが、家族信託なのです。

信託と民法で財産を分ける

また、イベントレポート前編でも民法について少し触れましたが、民法と信託は違うものです。民法の世界ではできなかったことが、信託の世界ではできることがあるのです。

「みなさんが知っている『遺言』は民法で定められているものです。しかし、民法で定められた遺言ではできなかった、財産の管理や運用を家族信託では行うことができます。一方で、家族信託の対象にならないものもあります。年金・畑・田んぼなどです。これらは民法の遺言で管理するのがよいでしょう」(横手氏)

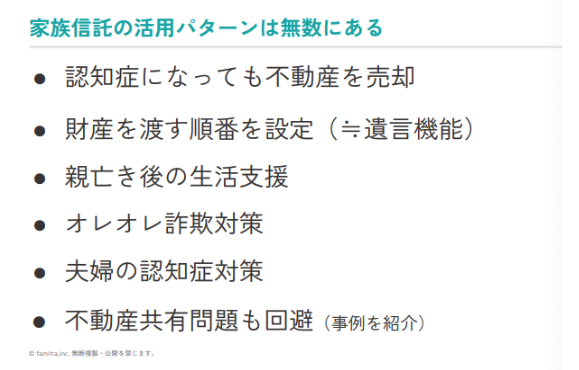

家族信託の活用パターンは無限にある

また、家族信託を活用することで、財産管理だけではない老後の様々な問題を解決することができます。

「まずは、特殊詐欺の対策になるということ。例えば振込詐欺に引っかかったとしても、振り込むお金の管理は受託者である子供にあるため、本人は銀行に行ってもお金をおろすことができません。つまり、振り込めない設定をあらかじめすることができるのです」(横手氏)

家族信託ではそれぞれの家族のケースに合わせ設計をカスタマイズをすることができ、民法では融通の効かない事例や日常生活でのトラブル、老後の問題の中にある数々の心配ごとにも対応できるのが強みなのです。

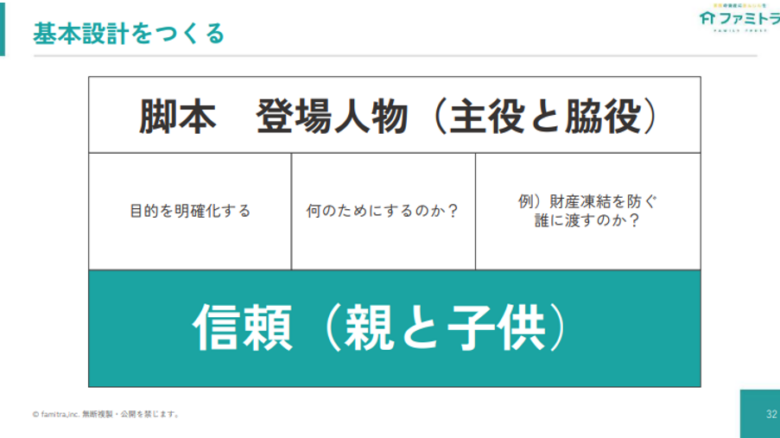

家族信託の基本設計を作る

家族信託の手続きをする上で、基本設計を作ることが非常に大切になってきます。家族信託のベースにあるのは「信頼(親と子供)」と横手氏は熱く語ります。信頼というベースがあった上ではじめて、家族信託を契約する目的の明確化、何のためにするのか、登場人物を洗い出して基本設計を作っていくことができるのです。

「私は『信頼口座』という言葉をよく使うのですが、みなさんどうでしょうか。親子間、兄弟姉妹間の信頼口座の中に信頼は貯まっていますでしょうか。家族信託とは親と子供の間に信頼があって初めて成立するものです。もし信頼口座の中身が足りないなと思ったら、ぜひイベント前編でもご説明した『オヤ活』で信頼を貯め、信頼関係を築いていきましょう」(横手氏)

信頼がないまま家族信託を結ぼうとするとどうなるのでしょうか。

「信頼がベースにないと、子供が主役で親が脇役になるなど立場が逆転し、結果、家族信託を結ぶことができず失敗に終わってしまいます」(横手氏)

一方で、家族信託のデメリットを知っておくことも重要です。

「信頼関係が結べていないと、子供が勝手にお金を使ってしまったりという監督機能が弱いというデメリットがあります。また、家族信託後の契約後に何かトラブルが起きる可能性があります。そのためにも契約書は非常に重要です」(横手氏)

家族信託のポイント

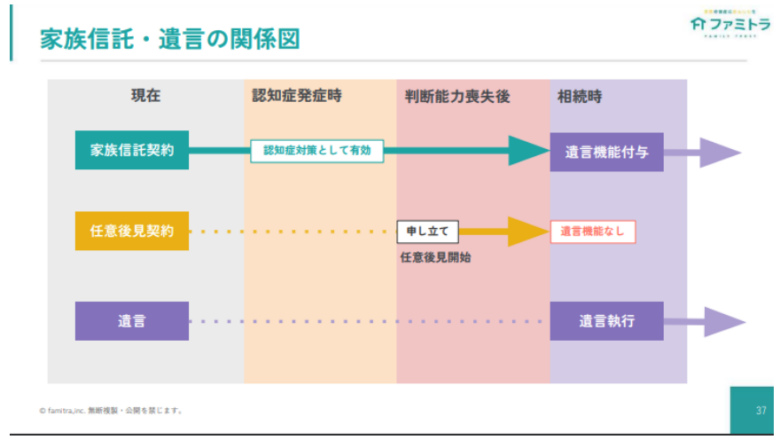

家族信託、任意後見契約、遺言。それぞれに特徴があり機能も異なるため、親と自分たち家族に合う方法を選択していきましょう。3つの違いを以下で簡単に比較説明しておきます。

- 家族信託:契約直後から、認知症になっても亡くなるまで財産管理を行うことができる。

- 任意後見契約:申立後に、財産管理のみ行うことができる。

- 遺言:亡くなってから遺言内容が執行される。

「どれがいい悪いということではなく、親と自分たち家族に合う方法はどれなのか見極めることが大切です。それぞれの違いをよく理解するところから始めましょう。」(横手氏)

高齢者の財産管理について様々な方法があるなか、横手氏が家族信託をおすすめするポイントを5つご紹介頂きました。

- 財産を信頼できる人に託す(贈与ではない)

- 契約(ex.親と子)

- カスタマイズできる(自由設計)

- 認知症対策として、生前の財産管理

- 遺言の代用機能

これらのポイントをふまえた上で、家族信託では次のような効果が得られます。

「家族信託とは『かどがない遺言』です。親にいきなり遺言を書いてとは言いにくいですよね。ですが、家族信託であれば財産や証券についても自然に聞くことができます。つまり、親の未来についての手続きがスムーズにいくのです。親に財産のことや亡くなったあとのことを突然聞いたら、心の扉を閉じてしまうかもれません。しかし、家族信託の場合は、逆に家族の絆が深まります。なぜならば、契約の手続きを踏む中で自然に家族で会話をする時間や、家族会議の時間が増えるからです」(横手氏)

今、何をすべきなのか?自分の家庭の課題は?

今何をすべきか。まずは、親の70歳からのロードマップを子供が描くことである、というのが横手氏の提案です。具体的には、以下の3つステップを踏んでいくことがロードマップのベースとなります。

ステップ1:未来を描く(親が老後はどうしたいのが話を聞く)

ステップ2:設計する(家族信託、遺言などのどれが自分たちに合うのか検討する)

ステップ3:実行する(ステップ2で確定したことを実行する)

「まずは「オヤ活」をし、親の老後の問題を”見える化”していきましょう。家族会議を開いたり、老後問題に詳しいプロに個別相談をすることもおすすめです。高齢である親が持っている地図(ロードマップ)は古いものです。また、年老いて頑固になっているケースもあります。信頼関係を築いた上で、親のための正しいロードマップを子供が描いていくことをおすすめします」(横手氏)

認知症対策や老後のお金というシビアな問題の中で、「一番大切なのは『親と子の信頼』」であるという横手氏の熱い想いが伝わる講演となりました。家族信託=ただの財産管理方法ではなく、そこには親を気遣う子供や家族の心があります。

続く第3部では、老後の生活費など老後にかかるお金について、ファイナンシャルプランナーの三井明子氏の講演を紹介していきます。

▼同イベントレポートの続きはこちら

第3部 準備できてる?老後費用に関するよくある勘違い(前編)